Pajak Bumi dan Bangunan

Daftar isi

- 1 Dasar Hukum

- 2 Asas

- 3 Pengertian-Pengertian

- 4 Nilai Jual Objek Pajak

- 5 Objek Pajak

- 6 Subjek Pajak

- 7 Tarif Pajak

- 8 Dasar Pengenaan Pajak

- 9 Cara Menghitung Pajak

- 10 Tahun Pajak, Saat dan Tempat yang Menentukan Pajak Terutang

- 11 Surat Pemberitahuan Objek Pajak (SPOP), Surat Pemberitahuan Pajak Terutang (SPPT) dan Surat Ketetapan Pajak (SKP)

Dasar Hukum

Dasar hukum Pajak Bumi dan Bangunan (PBB) adalah Undang-Undang Nomor 12 Tahun 1985 sebagaimana telah diubah dengan Undang-Undang Nomor 12 Tahun 1994.

Asas

Asas Pajak Bumi dan Bangunan :

- Memberikan kemudahan dan kesederhanaan.

- Adanya kepastian hukum.

- Mudah dimengerti dan adil.

- Menghindari pajak berganda.

Pengertian-Pengertian

Bumi adalah permukaan bumi dan tubuh bumi yang ada di bawahnya. Permukaan bumi meliputi tanah dan peraiaran pedalaman (termasuk rawa-rawa, tambak, perairan) serta laut wilayah Republik Indonesia.

Bangunan adalah konstruksi teknik yang ditanam atau dilekatkan secara tetap pada tanah dan / atau perairan. Termasuk dalam pengertian bangunan adalah :

- Jalan lingkungan dalam satu kesatuan dengan kompleks bangunan.

- Jalan tol.

- Kolam renang.

- Pagar mewah.

- Tempat olahraga.

- Galangan kapal, dermaga.

- Taman mewah.

- Tempat penampungan / kilang minyak, air dan gas, pipa minyak.

- Fasilitas lain yang memberikan manfaat.

Surat Pemberitahuan Objek Pajak (SPOP) adalah surat yang digunakan oleh Wajib Pajak untuk melaporkan data objek menurut ketentuan Undang-Undang Pajak Bumi dan Bangunan.

Surat Pemberitahuan Pajak Terutang (SPPT) adalah surat yang digunakan oleh Direktorat Jenderal Pajak untuk memberitahukan besarnya pajak terutang kepada Wajib Pajak. Direktorat Jenderal Pajak menerbitkan SPPT berdasarkan SPOP Wajib Pajak.

Nilai Jual Objek Pajak

Nilai Jual Objek Pajak (NJOP) adalah harga rata-rata yang diperoleh dari transaksi jual-beli yang terjadi secara wajar, dan bilamana tidak terdapat transaksi jual-beli, Nilai Jual Objek Pajak ditentukan melalui perbandingan harga dengan objek lain yang sejenis, atau nilai perolehan baru, atau Nilai Jual Objek Pajak pengganti.

Yang dimaksud dengan :

- Perbandingan harga dengan objek lain yang sejenis adalah suatu pendekatan / metode penetuan nilai jual suatu objek pajak dengan membandingkannya dengan objek pajak lain sejenis, yang letaknya berdekatan dan fungsinya sama dan telah diketahui harga jualnya.

- Nilai perolehan baru adalah suatu pendekatan / metode penentuan nilai jual suatu objek pajak dengancara menghitung seluruh biaya yang dikeluarkan untuk memperoleh objek tersebut pada saat penilaian dilakukan, yang dikurangi dengan penyusutan berdasarkan kondisi fisik objek tersebut.

- Nilai jual pengganti adalah suatu pendekatan / metode penentuan nilai jual suatu objek pajak yang berdasarkan pada hasil produksi objek pajak tersebut.

Besarnya NJOP ditentukan berdasarkan klasifikasi :

- Objek Pajak Sektor Perdesaan dan Perkotaan.

- Objek Pajak Sektor Perkebunan.

- Objek Pajak Sektor Kehutanan atas Hak Pengusahaan Hutan, Hak Pengusahaan Hasil Hutan, Izin Pemanfaatan Kayu serta Izin Sah Lainnya selain Hak Pengusahaan Hutan Tanaman Industri.

- Objek Pajak Sektor Kehutanan atas Hak Pengusahaan Hutan Tanaman Industri.

- Objek Pajak Sektor Pertambangan Minyak dan Gas Bumi.

- Objek Pajak Sektor Pertambangan Energi Panas Bumi.

- Objek Pajak Sektor Pertambangan Non Migas Selain Pertambangan Energi Panas Bumi dan Galian C.

- Objek Pajak Sektor Pertambangan Non Migas Galian C.

- Objek Pajak Sektor Pertambangan yang dikelola Berdasarkan Kontrak Karya atau Kontrak Kerja Sama.

- Objek Pajak Usaha Bidang Perikanan Laut.

- Objek Pajak Usaha Bidang Perikanan Darat.

- Objek Pajak yang Bersifat Khusus.

Objek Pajak

- Yang menjadi objek pajak adalah bumi dan atau bangunan.

- Yang dimaksud dengan klasifikasi bumi dan bangunan adalah pengelompokan bumi dan bangunan menurut nilai jualnya dan digunakan sebagai pedoman, serta untuk memudahkan penghitungan pajak yang terutang.

- Dalam menentukan klasifikasi bumi / tanah diperhatikan faktor-faktor sebagai berikut :

- Letak

- Peruntukan

- Pemanfaatan

- Kondisi Lingkungan dan lain-lain.

- Dalam menentukan klasifikasi bangunan diperhatikan faktor-faktor sebagai berikut :

- Bahan yang digunakan

- Rekayasa

- Letak

- Kondisi Lingkungan dan lain-lain.

- Dalam menentukan klasifikasi bumi / tanah diperhatikan faktor-faktor sebagai berikut :

- Pengecualian Objek Pajak yang tidak dikenakan Pajak Bumi dan Bangunan adalah objek pajak yang :

- Digunakan semata-mata untuk melayani kepentingan umum dan tidak untuk mencari keuntungan, antara lain :

- Di bidang ibadah, contoh : masjid, gereja, wihara.

- Di bidang kesehatan, contoh : rumah sakit.

- Di bidang pendidikan, contoh : madrasah, pesantren.

- Di bidang sosial, contoh : panti asuhan.

- Di bidang kebudayaan nasional, contoh : museum, candi.

- Digunakan untuk kuburan, peninggalan purbakala, atau yang sejenis dengan itu.

- Merupakan hutan lindung, hutan suaka alam, hutan wisata, taman nasional, tanah penggembalaan yang dikuasai oleh desa, dan tanah negara yang belum dibebani suatu hak.

- Digunakan oleh perwakilan diplomatik, konsulat berdasarkan asas perlakuan timbalik balik.

- Digunakan oleh badan atau perwakilan organisasi internasional yang ditentukan oleh Menteri Keuangan.

- Digunakan semata-mata untuk melayani kepentingan umum dan tidak untuk mencari keuntungan, antara lain :

Yang dimaksud dengan tidak dimaksudkan untuk memperoleh keuntungan adalah objek pajak itu diusahakan untuk melayani kepentingan umum dan nyata-nyata tidak ditujukan untuk mencari keuntungan. Hal ini dapat diketahui, antara lain dari anggaran dasar dan anggaran rumah tangga dari yayasan / badan yang bergerak dalam bidang ibadah, sosial, kesehatan, pendidikan dan kebudayaan nasional tersebut. Termasuk pengertian ini adalah hutan wisata milik negara sesuai Pasal 2 Undang-Undang Nomor 5 Tahun 1967 tentang Ketentuan-Ketentuan Pokok Kehutanan.

- Objek pajak yang digunakan oleh negara untuk penyelenggaraan pemerintahan, penentuan pengenaan pajaknya diatur lebih lanjut dengan Peraturan Pemerintah. Yang dimaksud dengan objek pajak adalah objek pajak yang dimiliki / dikuasai / digunakan oleh Pemerintah Pusat dan Pemerintah Daerah dalam menyelenggarakan pemerintahan. Pajak Bumi dan Bangunan adalah pajak negara yang sebagian besar penerimaannya merupakan pendapatan daerah yang antara lain dipergunakan untuk penyediaan fasilitas yang juga dinikmati oelh Pemerintah Pusat dan Pemerintah Daerah. Oleh sebab itu, wajar bila Pemerintah Pusat juga ikut membiayai penyediaan fasilitas tersebut melalui pembayaran Pajak Bumi dan Bangunan. Mengenai bumi dan atau bangunan milik perseorangan dan atau bukan yang digunakan oleh negara, kewajiban perpajakannya tergantung pada perjanjian yang diadakan.

- Besarnya Nilai Jual Objek Pajak Tidak Kena Pajak (NJOPTKP) ditetapkan untuk masing-masing kabupaten / kota dengan besar setinggi-tingginya Rp. 12.000.000,- (dua belas juta rupiah) untuk setiap wajib pajak. Apabila seorang wajib pajak mempunyai beberapa objek pajak, yang diberikan NJOPTKP hanya salh satu objek pajak yang nilainya terbesar, sedangkan objek pajak lainnya tetap dikenakan secara penuh tanpa dikurangi NJOPTKP. Kepala Kantor Wilayah Direktorat Jenderal Pajak atas nama Menteri Keuangan menetapkan besarnya NJOPTKP dengan mempertimbangkan pendapat gubernur / bupati / walikota (Pemerintah Daerah) setempat.

Subjek Pajak

- Yang menjadi subjek pajak adalah orang atau badan yang secara nyata mempunai suatu hak atas bumi dan atau memperolah manfaat atas bumi dan atau memiliki, menguasai dan atau memperoleh manfaat atas bangunan. Dengan demikian, tanda pembayaran / pelunasan pajak bukan merupakan bukti pemilikan hak.

- Subjek pajak sebagaimana dimaksud pada nomor (1) yang dikenakan kewajiban membayar pajak menjadi wajib pajak.

- Dalam hal atas suatu objek pajak belum jelas diketahui wajib pajaknya, Direktur Jenderal Pajak dapat menetapkan subjek pajak sebagaimana dimaksud pada nomor (1) sebagai wajib pajak. Hal ini berarti memberikan kewenangan kepada Dirjen Pajak untuk menentukan subjek wajib pajak, apabila suatu objek pajak belum jelas wajib pajaknya. Untuk lebih jelas diberikan contoh sebagai berikut :

- Subjek pajak X memanfaatkan atau menggunakan bumi dan atau bangunan milik Y bukan karena sesuatu hak berdasarkan undang-undang atau bukan karena perjanjian, maka X yang memanfaatkan / menggunakan bumi dan atau bangunan ditetapkan sebagai Wajib Pajak.

- Suatu objek pajak yang masih dalam sengketa pemilikan di pengadilan, maka orang atau badan yang memanfaatkan / menggunakan objek pajak tersebut ditetapkan sebagai Wajib Pajak.

- Subjek pajak dalam waktu yang lam berada di luar wilayah letak objek pajak, sedangkan untuk merawat objek pajak tersebut dikuasakan kepada orang atau badan, maka orang atau badan yang diberik kuasa dapat ditunjuk sebagai Wajib Pajak. Penunjukan sebagai Wajib Pajak oleh Dirjen Pajak bukan merupakan bukti pemilikan hak.

- Subjek pajak yang ditetapkan sebagaimana dimaksud dalam nomor (3) dapat memberikan keterangan secara tertulis kepada Direktur Jenderal Pajak bahwa ia bukan Wajib Pajak terhadap objek pajak dimaksud.

- Bila keterangan yang diajukan oleh Wajib Pajak dalam nomor (4) disetujui, maka Direktur Jenderal Pajak membatalkan penetapan sebagai Wajib Pajak sebagaimana dalam nomor (3) dalam jangka waktu 1 (satu) bulan sejak diterimanya surat keterangan dimaksud.

- Bila keterangan yang diajukan itu tidak disetujui, maka Direktur Jenderal Pajak mengeluarkan surat keputusan penolakan dengan disertai alasan-alasannya.

- Apabila dalam jangka waktu 1 (satu) bulan sejak tanggal diterimanya keterangan sebagaimana dalam nomor (4) Direktur Jenderal Pajak tidak memberikan keputusan, maka keterangan yang diajukan itu dianggap disetujui. Apabila Direktur Jenderal Pajak tidak memberikan keputusan dalam waktu 1 (datu) bulan sejak tanggal diterimanya keterangan dari Wajib Pajak, maka ketetapan sebagai Wajib Pajak gugur dengan sendirinya dan berhak mendapatkan keputusan pencabutan penetapan sebagai Wajib Pajak.

Tarif Pajak

Tarif Pajak yang dikenakan atas objek pajak adalah sebesar 0,5% (lima per sepuluh persen).

Dasar Pengenaan Pajak

- Dasar pengenaan pajak adalah Nilai Jual Objek Pajak (NJOP).

- Besarnya Nilai Jual Objek Pajak (NJOP) ditetapkan setiap tiga tahun oleh Kepala Kantor Wilayah Direktorat Jenderal Pajak atas nama Menteri Keuangan dengan mempertimbangkan pendapat Gubernur / Bupati / Walikota (Pemerintah Daerah) setempat.

- Dasar penghitungan pajak adalah yang ditetapkan serendah-rendahnya 20% dan setinggi-tingginya 100% dari Nilai Jual Objek Pajak (NJOP).

- Besarnya persentase ditetapkan dengan Peraturan Pemerintah dengan memperhatikan kondisi ekonomi nasional.

Pada dasarnya penetapan Nilai Jual Objek Pajak (NJOP) adalah 3 (tiga) tahun sekali. Namun demikian, untuk daerah tertentu yang karena perkembangan pembangunan mengakibatkan kenaikan NJOP cukup besar, maka penetapan nilai jual ditetapkan setahun sekali.

Untuk perekonomian sekarang ini, terutama untuk tidak terlalu membebani wajib pajak, tetapi dengan tetap memperhatikan penerimaan, khususnya bagi Pemerintah Daerah, maka telah ditetapkan besarnya persentase untuk menentukan NJKP, yaitu :

- Sebesar 40% (empat puluh persen) dari NJOP untuk :

- Objek pajak perkebunan.

- Objek pajak kehutanan.

- Objek pajak lainnya, yang wajib pajaknya perorangan dengan NJOP atas bumi dan bangunan sama atau lebih besar dari Rp. 1.000.000.000,- (satu miliar rupiah).

- Sebesar 20% (dua puluh persen) dari NJOP untuk :

- Objek pajak pertambangan.

- Objek pajak lainnya yang NJOP-nya kurang dari Rp. 1.000.000.000,- (satu miliar rupiah).

Cara Menghitung Pajak

Besarnya pajak terutang dihitung dengan cara mengalikan tarif pajak dengan NJKP.

| PBB = Tarif Pajak x NJKP |

| = 0,5% x [Persentase NJKP x (NJOP - NJOPTKP)] |

Contoh :

Wajib Pajak A mempunyai sebidang tanah dan bangunan yang NJOP-nya Rp. 20.000.000,- dan NJOPTKP untuk daerah tersebut Rp. 12.000.000,- maka besarnya pajak yang terutang adalah :

| Nilai Jual Objek Pajak | Rp. 20.000.000,- |

| Nilai Jual Objek Pajak Tidak Kena Pajak | Rp. 12.000.000,- |

| Rp. 8.000.000,- | |

| PBB yang terutang (Rp. 8.000.000,- x 20% x 0,5%) | Rp. 8.000,- |

Tahun Pajak, Saat dan Tempat yang Menentukan Pajak Terutang

- Tahun pajak adalah jangka waktu 1 (satu) tahun takwim. Jangka waktu satu tahun takwim adalah dari 1 Januari sampai dengan 31 Desember.

- Saat yang menentukan pajak terutang adalah menurut keadaan objek pajak pada tanggal 1 Januari, Contoh :

- Objek pajak pada tanggal 1 Januari 2010 berupa tanah dan bangunan. Pada tanggal 10 Januari 2010 bangunannya terbakar, maka pajak yang terutang tetap berdasarkan keadaan objek pajak pada tanggal 1 Januari 2010, yaitu keadaan sebelum bangunan tersebut terbakar.

- Objek pajak pada tanggal 1 Januari 2010 berupa sebidang tanah tanpa bangunan di atasnya. Pada tanggal 20 Agustus 2010 dilakukan pendataan, ternyata di atas tanah tersebut telah berdiri suatu bangunan, maka pajak yang terutang untuk tahun 2010 tetap dikenakan berdasarkan keadaan pada tanggal 1 Januari 2010. Sedangkan bangunannya baru akan dikenakan pada tahun 2011.

- Tempat pajak yang terutang :

- Untuk daerah Jakarta, di wilayah Daerah Khusus Ibukota Jakarta.

- Untuk daerah lainnya, di wilayah kabupaten atau kota.

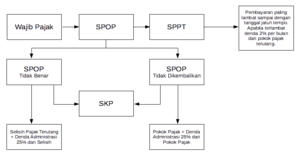

Surat Pemberitahuan Objek Pajak (SPOP), Surat Pemberitahuan Pajak Terutang (SPPT) dan Surat Ketetapan Pajak (SKP)

- Dalam rangka pendataan, subjek pajak wajib mendaftarkan objek pajaknya dengan mengisi SPOP. Dalam rangka pendataan, Wajib Pajak akan diberikan SPOP untuk diisi dan dikembalikan kepada Direktorat Jenderal Pajak. Wajib Pajak yang pernah dikenakan IPEDA tidak wajib mendaftarkan objek pajaknya kecuali kalu ia menerima SPOP, maka dia wajib mengisinya dan mengembalikannya kepada Direktorat Jenderal Pajak.

- SPOP harus diisi dengan jelas, benar, lengkap, tepat waktu serta ditandatangani dan disampaikan kepada Dirjen Pajak yang wilayah kerjanya meliputi letak objek pajak selambat-lambatnya 30 (tiga puluh) hari setelah tanggal diterimanya SPOP oleh subjek pajak. Yang dimaksud dengan jelas dan benar adalah :

- Jelas dimaksudkan agar penulisan data yang diminta dalam SPOP dibuat sedemikian rupa, sehingga tidak menimbulkan salah tafsir yang dapat merugikan negara maupun wajib pajak sendiri.

- Benar berarti data yang dilaporkan harus sesuai dengan keadaan yang sebenarnya, seperti luas tanah dan atau bangunan, tahun dibangun dan seterusnya sesuai dengan kolom-kolom / pertanyaan yang ada pada Surat Pemberitahuan Objek Pajak (SPOP).

- Dirjen Pajak akan menerbitkan SPPT berdasarkan SPOP yang diterimanya. SPPT diterbitkan atas dasar SPOP, namun untuk membantu Wajib Pajak SPPT dapat diterbitkan berdasarkan data objek pajak yang telah ada pada Direktorat Jenderal Pajak.

- Direktur Jenderal Pajak dapat mengeluarkan Surat Ketetapan Pajak dalam hal-hal sebagai berikut :

- Apabila SPOP tidak disampaikan dan setelah ditegur secara tertulis tidak disampaikan sebagaimana ditentukan dalam Surat Teguran. Wajib Pajak yang tidak menyampaikan SPOP pada waktunya, walaupun sudah ditegur secara tertulis juga tidak menyampaikan dalam jangka waktu yang ditentukan dalam Surat Teguran itu, Direktur Jenderal Pajak dapat menerbitkan Surat Ketetapan Pajak (SKP) secara jabatan.

- Apabila hasil pemeriksaan atau keterangan lain ternyata jumlah pajak yang terutang (seharusnya) lebih besar dari jumlah pajak yang dihitung berdasarkan SPOP yang disampaikan oleh Wajib Pajak. Apabila berdasarkan pemeriksaan atau keterangan lain yang ada pada Direktorat Jenderal Pajak, ternyata jumlah pajak yang terutang lebih besar dari jumlah pajak dalam SPPT yang dihitung atas dasar SPOP yang disampaikan Wajib Pajak, Direktur Jenderal Pajak menerbitkan SKP secara jabatan.

- Jumlah pajak yang terutang dalam SKP sebagaimana dimaksud dalam nomor (4) angka (1) adalah pokok pajak ditambah dengan denda administrasi sebesar 25% dihitung dari pokok pajak. Sanksi administrasi yang dikenakan terhadap Wajib Pajak yang tidak menyampaikan SPOP, dikenakan sanksi tambahan terhadap pokok pajak, yaitu sebesar 25% dari pokok pajak. SKP ini berdasarkan data yang ada pada Direktorat Jenderal Pajak memuat penetapan objek pajak dan besarnya pajak yang terutang beserta denda administrasi yang dikenakan kepada Wajib Pajak.

- Jumlah pajak yang terutang dalam SKP sebagaimana dmaksud dalam nomor (4) angka (1) adalah selisih pajak yang terutang berdasarkan hasil pemeriksaan atau keterangan lain dengan pajak terutang yang dihitung berdasarkan SPOP ditambah denda administrasi sebesar 25% dari seleisih pajak yang terutang. Sanksi administrasi dikenakan terhadap Wajib Pajak yang mengisi SPOP tidak sesuai dengan keadaan yang sebenarnya.

Sistem Pengenaan PBB

SPOP hanya diberikan dalam hal :

- Objek pajak belum terdaftar / data belum lengkap.

- Objek pajak telah terdaftar, tetapi data belum lengkap.

- NJOP berubah / pertumbuhan ekonomi.

- Objek pajak dimutasikan / laporan dari instansi yang berkaitan langsung dengan objek pajak.